2018年国内半导体功率器件10强企业排名:吉林华微电子第1

文章导读:功率半导体是指在电子设备中用于电源转换或者电源管理的半导体。随着对节能减排的需求迫切,功率半导体的应用领域已从工业控制和4C领域,进入新能源、轨道交通、智能电网、变频家电等诸多市场。

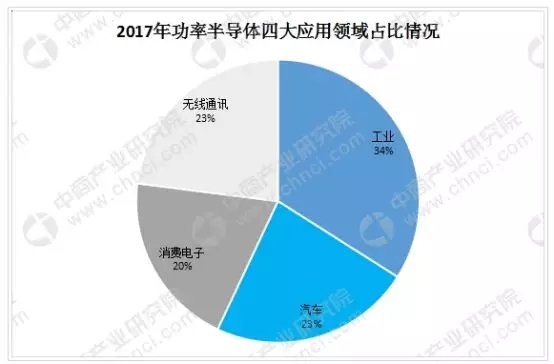

数据显示,2017年全球功率半导体市场中,工业应用市场占比为34%,汽车应用市场占比为23%,消费电子应用占比为20%,无线通讯应用占比为23%。

半导体功率器件在功率半导体中十分重要。目前,国内以扬杰科技、华微电子、士兰微为代表的功率半导体龙头企业市场占有率非常低,进口替代的空间巨大。据中商产业研究院,2018年国内半导体功率器件10强企业中,排名第1的为吉林华微科技,2017年营收达16.4亿元。扬州扬杰电子科技排名第2,2017年营收为14.7亿元。以下为排名:

功率器件市场现状:欧美日把持,国内仍需努力

纵观整个 功率器件市场,整体态势是欧美日厂商三足鼎立。 其中美国功率器件处于世界领xian地位,拥有一批具有全球影响力的厂商,例如 TI、Fairchild、Maxim、ADI、ONSemiconductor和 Vishay 等厂商。欧洲拥有 Infineon、ST 和 NXP 三家全球半导体大厂。日本主要有 Toshiba、 Renesas、 Rohm、 Matsushita、Fuji Electric 等。中国台湾拥有富鼎先进、茂达、安茂、致新和沛亨等一批厂商。而我国则有上述代表。

功率半导体器件细分领域多, 行业整体增速较缓,大厂倾向于业内并购,通过布局新领域实现增长。 2016 年英飞凌科技成为全球功率半导体的主要供应商,其在 2015 年初收购美国国ji整流器公司(InternationalRectifier)后,英飞凌超过三菱电机成为领xian的功率模块制造商。 德州仪器在 2015 年被英飞凌超越后,于 2016年退居全球第2。 安森美完成对飞兆半导体(Fairchild)的收购后,市场排名升至第三位,其在功率分立器件市场份额跃升 10%。 2016 年建广资本以 27.5 亿美元并购了 NXP 的标准器件部门,中国企业第1次进入行业全球前10强。

虽然国内功率器件近几年获得了不少的突破,且国内功率半导体器件市场规模大,但我们应该看到国内产业仍处于起步阶段。

据赛迪顾问, 2016 年, 中国功率半导体市场规模达到了 1496 亿元, 占据了全球 40%以上的市场。 然而供应链仍然被国外厂商所垄断, 国内企业相对而言规模较小、技术落后、品类不全,产业仍然处于起步和加速追赶的阶段。 国内功率半导体企业排名第1的吉林华微, 2016 年营收为 13.95 亿元,净利润仅为 4060 万元。而全球行业老大英飞凌 2016 集团营收高达 64.73 亿欧元, 中国龙头企业和行业龙头的差距在 30 倍以上。

据 Yole, 功率 IC 市场竞争格局成熟,供应链较为完善了。 美国在功率 IC 领域具有领xian优势,欧洲在功率 IC 和功率分立器件方面也都具有较强实力, 日本在功率 IC 芯片方面,虽然厂商数量众多,但整体市场份额不高。 功率 IC 下游核心产品—电源 IC, Dialog、 Qualcomm 以及 Maxim 三家主要供应商以遥yao领xian的市占率主宰了智能手机市场。 2016 年建广资本 27.5 亿美元收购 NXP 标准部门完成交割,力图填补国内汽车、工业 IC 领域空白。

细分到各个领域,在功率二极管方面,国内厂商具竞争力,进口替代空间大。

这个领域,guo际zui大厂商是 Vishay,占据11.71%市场份额,而后第2至第7大厂商市场份额为 5%-8%,与第1相差无几,再在其后厂商市场份额不足 5%,市场相对分散。其中国内厂商扬杰科技市场份额为 2.01%。功率二极管技术成熟、市场进入门槛低, 注重的是生产过程的控制和成本的控制。国内厂商由于生产工艺控制精湛、人力成本低具有一定竞争力,国产替代空间较大。 根据工信部发布的中国电子信息产业统计年鉴, 自 2014 年后, 中国二极管及类似半导体器件出口数量持续超过进口额。

在硅基MOSFET方面,国内厂商潜力大,进口替代正当时。国内厂商主要集中在低压 MOSFET领域,中高压 MOSFET 主要被国外厂商占据。据 IHS,国内功率 MOSFET 市场主要厂商是英飞凌, 2016 年市场份额达 28.5%,与位于第二的安森美半导体占据了国内将近一半市场。国内厂商只有士兰微和吉林华微上榜,分别占据了 1.9%和 1.1%的市场份额,进口替代的空间巨大。

2016 年, 建广资本以 27.5 亿元收购恩智浦半导体(NXP Semiconductors)标准产品业务部门, 成立一家名为 Nexperia 的独立公司。

Nexperia 承接了 NXP 中 MOSFET 所有业务,一跃成为 MOSFET 领域全球第十、国内第八(市场份额 3.8%)的厂商。 NXP 是工业与汽车半导体领域大厂商, 相比之下,工业和汽车半导体一直是中国半导体企业的弱项,由于这个领域的产品门类多、单量小、售价高、迭代慢,国内企业很难进入。 Nexperia 的成立弥补了国内厂商在这一领域的短板。此外, 2016年建广资本还与 NXP 成立合资公司瑞能半导体,产品主要为二极管、双极性晶体管、可控硅整流器, 以及收购 NXP RF Power 部门,成立安谱隆公司致力于射频技术领域的创新与研发。

至于硅基 IGBT,海外厂商优势明显, CR4 高达 70.8%。

据 IHS, 2016 年, 英飞凌、 三菱电机、 富士电机(Fuji Electric)、 德国赛米控(SEMIKRON)四大海外供应商占了全球 IGBT 市场的 70.8%。尽管中国功率半导体市场占世界市场的 40%以上,但在 IGBT 主流器件上, 90%主要依赖进口,目前仅在大功率轨道交通领域实现国产化, 2016 年国厂嘉兴斯达、中国中车市占率分别为 1.6/0.6%。

值得一提的是中国中车,他们立足高铁用 IGBT,快速推进。 在合并前,北车在 IGBT 模块封装上与 ABB技术合作,建设高功率模块生产线,成为国内第1家能够封装 6500V 大功率模块及解决方案的提供商。南车则在海外收购 Dynex 公司建立 IGBT 芯片设计中心,总投资 14 亿元建设国内首条八英寸 IGBT 芯片生产线,除芯片外,还有 9 条满足不同行业的 IGBT 模块生产线,预计完全投产后,中车将年产 12 万片 8 英寸 IGBT 芯片和 100 万只 IGBT 模块。

来到第三代半导体方面,依然是海外公司技术领xian, 国内起步时间晚, 尚在追赶。

SiC 关键技术由海外公司垄断,从产业链来看,上游部分, CREE 公司独占 SiC 晶元制造市场份额 60%以上;中游部分,英飞凌、 CREE、意法半导体和安森美等功率半导体领域国ji排名前十的企业合计已在 SiC 功率器件市场占据 50%以上份额。 相比于美国 CREE 公司于 2003 年推出 SiC 产品, 国内公司起步晚,技术相对落后。直到 2015 年初,泰科天润才第1次实现了碳化硅肖特基二极管的量产,目前国内 SiC 产业规模于国外相比尚有较大差距。

由此可见,对于中国功率器件厂商来说,依然任重而道远!

本文原创:半导体行业观察,如有侵权者请与管理员联系,我们承诺24小时删除!

亲,如果您对等离子清洗机感兴趣或者想了解更多详细信息,欢迎点击普乐斯的在线客服进行咨询,或者直接拨打全国统一服务热线 400-816-9009,普乐斯恭候您的来电!

国内功率器件的应用分布

半导体功率器件在功率半导体中十分重要。目前,国内以扬杰科技、华微电子、士兰微为代表的功率半导体龙头企业市场占有率非常低,进口替代的空间巨大。据中商产业研究院,2018年国内半导体功率器件10强企业中,排名第1的为吉林华微科技,2017年营收达16.4亿元。扬州扬杰电子科技排名第2,2017年营收为14.7亿元。以下为排名:

国内功率器件10强

功率器件市场现状:欧美日把持,国内仍需努力

纵观整个 功率器件市场,整体态势是欧美日厂商三足鼎立。 其中美国功率器件处于世界领xian地位,拥有一批具有全球影响力的厂商,例如 TI、Fairchild、Maxim、ADI、ONSemiconductor和 Vishay 等厂商。欧洲拥有 Infineon、ST 和 NXP 三家全球半导体大厂。日本主要有 Toshiba、 Renesas、 Rohm、 Matsushita、Fuji Electric 等。中国台湾拥有富鼎先进、茂达、安茂、致新和沛亨等一批厂商。而我国则有上述代表。

功率半导体器件细分领域多, 行业整体增速较缓,大厂倾向于业内并购,通过布局新领域实现增长。 2016 年英飞凌科技成为全球功率半导体的主要供应商,其在 2015 年初收购美国国ji整流器公司(InternationalRectifier)后,英飞凌超过三菱电机成为领xian的功率模块制造商。 德州仪器在 2015 年被英飞凌超越后,于 2016年退居全球第2。 安森美完成对飞兆半导体(Fairchild)的收购后,市场排名升至第三位,其在功率分立器件市场份额跃升 10%。 2016 年建广资本以 27.5 亿美元并购了 NXP 的标准器件部门,中国企业第1次进入行业全球前10强。

虽然国内功率器件近几年获得了不少的突破,且国内功率半导体器件市场规模大,但我们应该看到国内产业仍处于起步阶段。

据赛迪顾问, 2016 年, 中国功率半导体市场规模达到了 1496 亿元, 占据了全球 40%以上的市场。 然而供应链仍然被国外厂商所垄断, 国内企业相对而言规模较小、技术落后、品类不全,产业仍然处于起步和加速追赶的阶段。 国内功率半导体企业排名第1的吉林华微, 2016 年营收为 13.95 亿元,净利润仅为 4060 万元。而全球行业老大英飞凌 2016 集团营收高达 64.73 亿欧元, 中国龙头企业和行业龙头的差距在 30 倍以上。

据 Yole, 功率 IC 市场竞争格局成熟,供应链较为完善了。 美国在功率 IC 领域具有领xian优势,欧洲在功率 IC 和功率分立器件方面也都具有较强实力, 日本在功率 IC 芯片方面,虽然厂商数量众多,但整体市场份额不高。 功率 IC 下游核心产品—电源 IC, Dialog、 Qualcomm 以及 Maxim 三家主要供应商以遥yao领xian的市占率主宰了智能手机市场。 2016 年建广资本 27.5 亿美元收购 NXP 标准部门完成交割,力图填补国内汽车、工业 IC 领域空白。

细分到各个领域,在功率二极管方面,国内厂商具竞争力,进口替代空间大。

这个领域,guo际zui大厂商是 Vishay,占据11.71%市场份额,而后第2至第7大厂商市场份额为 5%-8%,与第1相差无几,再在其后厂商市场份额不足 5%,市场相对分散。其中国内厂商扬杰科技市场份额为 2.01%。功率二极管技术成熟、市场进入门槛低, 注重的是生产过程的控制和成本的控制。国内厂商由于生产工艺控制精湛、人力成本低具有一定竞争力,国产替代空间较大。 根据工信部发布的中国电子信息产业统计年鉴, 自 2014 年后, 中国二极管及类似半导体器件出口数量持续超过进口额。

在硅基MOSFET方面,国内厂商潜力大,进口替代正当时。国内厂商主要集中在低压 MOSFET领域,中高压 MOSFET 主要被国外厂商占据。据 IHS,国内功率 MOSFET 市场主要厂商是英飞凌, 2016 年市场份额达 28.5%,与位于第二的安森美半导体占据了国内将近一半市场。国内厂商只有士兰微和吉林华微上榜,分别占据了 1.9%和 1.1%的市场份额,进口替代的空间巨大。

2016 年, 建广资本以 27.5 亿元收购恩智浦半导体(NXP Semiconductors)标准产品业务部门, 成立一家名为 Nexperia 的独立公司。

Nexperia 承接了 NXP 中 MOSFET 所有业务,一跃成为 MOSFET 领域全球第十、国内第八(市场份额 3.8%)的厂商。 NXP 是工业与汽车半导体领域大厂商, 相比之下,工业和汽车半导体一直是中国半导体企业的弱项,由于这个领域的产品门类多、单量小、售价高、迭代慢,国内企业很难进入。 Nexperia 的成立弥补了国内厂商在这一领域的短板。此外, 2016年建广资本还与 NXP 成立合资公司瑞能半导体,产品主要为二极管、双极性晶体管、可控硅整流器, 以及收购 NXP RF Power 部门,成立安谱隆公司致力于射频技术领域的创新与研发。

至于硅基 IGBT,海外厂商优势明显, CR4 高达 70.8%。

据 IHS, 2016 年, 英飞凌、 三菱电机、 富士电机(Fuji Electric)、 德国赛米控(SEMIKRON)四大海外供应商占了全球 IGBT 市场的 70.8%。尽管中国功率半导体市场占世界市场的 40%以上,但在 IGBT 主流器件上, 90%主要依赖进口,目前仅在大功率轨道交通领域实现国产化, 2016 年国厂嘉兴斯达、中国中车市占率分别为 1.6/0.6%。

值得一提的是中国中车,他们立足高铁用 IGBT,快速推进。 在合并前,北车在 IGBT 模块封装上与 ABB技术合作,建设高功率模块生产线,成为国内第1家能够封装 6500V 大功率模块及解决方案的提供商。南车则在海外收购 Dynex 公司建立 IGBT 芯片设计中心,总投资 14 亿元建设国内首条八英寸 IGBT 芯片生产线,除芯片外,还有 9 条满足不同行业的 IGBT 模块生产线,预计完全投产后,中车将年产 12 万片 8 英寸 IGBT 芯片和 100 万只 IGBT 模块。

来到第三代半导体方面,依然是海外公司技术领xian, 国内起步时间晚, 尚在追赶。

SiC 关键技术由海外公司垄断,从产业链来看,上游部分, CREE 公司独占 SiC 晶元制造市场份额 60%以上;中游部分,英飞凌、 CREE、意法半导体和安森美等功率半导体领域国ji排名前十的企业合计已在 SiC 功率器件市场占据 50%以上份额。 相比于美国 CREE 公司于 2003 年推出 SiC 产品, 国内公司起步晚,技术相对落后。直到 2015 年初,泰科天润才第1次实现了碳化硅肖特基二极管的量产,目前国内 SiC 产业规模于国外相比尚有较大差距。

由此可见,对于中国功率器件厂商来说,依然任重而道远!

本文原创:半导体行业观察,如有侵权者请与管理员联系,我们承诺24小时删除!

亲,如果您对等离子清洗机感兴趣或者想了解更多详细信息,欢迎点击普乐斯的在线客服进行咨询,或者直接拨打全国统一服务热线 400-816-9009,普乐斯恭候您的来电!

公司外贸网站:

www.plasmapls.com

普乐斯推荐

行业资讯

- 医疗导管等离子蚀刻机介绍

- 昆山普乐斯通过高新技术企业重新认定

- 我国新能源汽车销量蝉联全球第一,新能源汽车促进等离子清洗机表面处理事业发展!

- 苹果发布两颗芯片:M2 Pro 和 M2 Max,等离子清洗机能够应用在上面吗?

- 2022年硬盘出货量:大幅下跌,接近腰斩,这对等离子清洗机有什么样影响呢?

- 博世在苏州投资建立新能源汽车核心部件及自动驾驶研发制造基地,促进等离子清洗机行业发展!

- 2022年汽车销量2686.4万,新能源市场占有率达到25.6%,等离子清洗机的能够带来什么变化?

- 确保芯片供应充分,重塑汽车产业集群,等离子清洗机成为汽车领域的一员呢?

- 电子后视镜正式在我国获批,新的市场出现,等离子清洗机能够做哪些工作呢?

- 中国半导体销售,同比大跌21.2%,等离子清洗机如何发展半导体方面的表面处理工艺?

苏公网安备 32058302002178号

苏公网安备 32058302002178号